融資がダメでも大丈夫。

ファクタリングで資金調達

会社を経営する中で誰もが一度は頭を悩ますのが資金繰り。

中小企業の場合、資金調達方法は限られ、そのほとんどが借入(借金)だけに頼っています。

しかし現状、借入だけでは間に合わない、また、これ以上の借入が難しい企業はたくさんあります。

そこで新たな資金調達方法としてファクタリングを検討してみてはいかがでしょうか?

ファクタリングとは?

ファクタリングとは、企業が有する売掛債権を買い取り、場合によって当該債権の回収までを行う金融取引の総称です。

譲渡が可能な債権は現在有しているもののみならず、将来の債権についても有効とされており、譲渡された第三者(ファクタリング会社)が自己の責任において回収・管理するため、回収不能・不良債権化のリスクが無く、スピーディに現金化が可能という、今中小企業を中心に人気が高まっている資金調達方法です。

借入するより簡単!?

ファクタリングは、お客様の売掛金をお取引先に代わりJTCが前払い致します。

借入とは違い、保証人、担保などは必要なく、売掛金があれば資金調達をすることができるほか、審査をする内容も借入とは異なるため、例えば銀行融資を申込み、事情により断られた方や、ビジネスローンを断られた方でも契約が可能です。

さらに、申込みから実行までのスピードも早いため、急な資金繰りにも対応でき、資金調達がなかなかうまくいかないという声が多い中小企業でも、意外なところ(売掛金)で簡単に事業資金の調達ができるのです。

売掛金の前払いってどういうこと?

資金ショートをおこした際に、「来月に予定の入金が今月入金されたら…」、と思ったことはございませんか?支払いを来月に延ばすのは大変で、様々なリスクも伴いますが、実は、売掛金を前払いするのは意外と簡単なのです。

-

売掛金をJTCが前払い致します。

売掛金をお取引先に代わりJTCが前払い致しますので、売掛金が現金になり運転資金としてご利用できます。

-

入金日にご精算

売掛金の入金日に清算していただきます。

取引先に知られたくない方でも安心契約

お客様の売掛金をJTCが前払いするということは、お取引先に対する売掛債権をJTCに譲渡するという事になります。

ここで問題なのが、債権を譲渡する際にお取引先とのトラブルを無くすためにも、予めお取引先の承諾が必要になります。

ところが、実際に承諾がいただける場合は少なく、お取引先に承諾をもらうことができない方、又は、知られたくないという方がほとんどです。 JTCではお取引先に知られたくないという方でも、安心してご利用いただけるシステムもご用意しております。

どんな会社が利用してる?

-

お急ぎで資金調達を行いたい企業

ファクタリングを利用する最大のメリットはスピードです。

これまでにご説明させていただいたように融資等の他の資金調達方法に比べご入金までのスピードが圧倒的に早いです。

お急ぎで資金調達を行いたい方は是非ご利用ください。ファクタリング 銀行融資 公庫

(日本政策金融公庫)ノンバンク カードローン 申込〜実行までの期間 最短1日 1ヶ月~2か月 1ヶ月程度 概ね1週間 即日~2日 実行金額 100万円~上限なし(但し売掛金額内) 数十億円まで 4800万円

(2000万以上は本店決済)50万~300万円程度 最大200万円 利率 1.2%~10% 0.9%~3.5%/年 1.81%~2.4%/年 8.0%~18.0%/年 15.0%~18.0%/年 -

融資を受けられない企業

先の特別融資により、多くの企業が融資を受けられましたが、今後融資を受けられず資金繰り難に陥る企業がかなり増加するといわれております。ファクタリングの審査は融資とは異なりますので融資を断られたからと言ってあきらめる必要はございません。 もちろん審査はございますが、売掛金があれば資金調達ができる可能性がありますのでまずは事前審査を受けてみてはいかがでしょうか?

-

融資までのつなぎ資金

銀行などに融資を申込んでも審査には時間がかかり、無事審査に通ったとしても実行までには概ね一月位かかります。その間に資金ショートが起き、ノンバンクなどに融資を申込んだりしたら折角決まりかけた低金利の融資を断られてしまう事もございます。そんな時、ファクタリングなら融資とは違い、信用情報に反映されることもないため銀行に知られることもございません。

-

納税資金

銀行から融資を受ける際、納税証明書(その3の3)が必要となってきます。 現在、税金を滞納している場合に、ファクタリングを利用して納税して融資を受けるという方は多くおられます。

調達額がその場でわかる

ファクタリングの仕組み【図解】

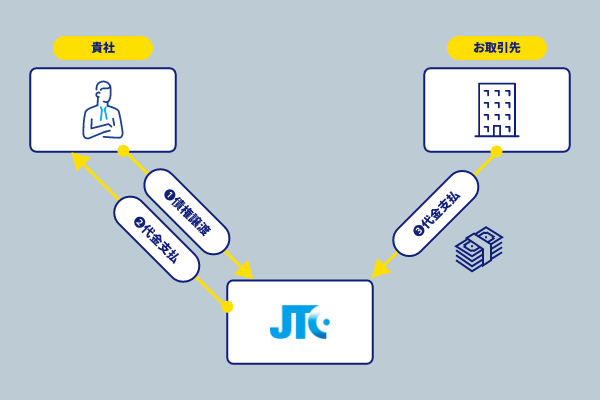

お取引先から事前に承諾が貰える場合のファクタリング

前払いした売掛金の入金日に、お客様のお取引先からJTCにお支払いをしていただきます。

(そのために承諾が必要なのです。)

ご入金の流れ

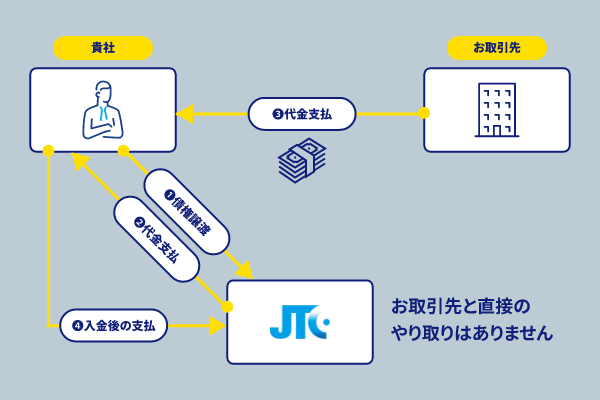

お取引先に知られたくない場合のファクタリング

「取引先の承諾はちょっと…。」という方にはお取引先に知らせずご利用いただけるファクタリングもございます。

お取引先に知られずにご利用されたい方には、お取引先からは、従来通りお客様のもとへ入金していただきます。お取引先から、承諾をいただく必要がなく知られる心配もございません。

ご入金の流れ

※お取引先から入金がございましたら、JTCにお支払いください。

※売掛金を現金化(売却)いただいた後は、売掛先の破綻等の理由で売掛金の支払いを受けることができなくなった場合でも、当社がお渡しした現金(売掛金の売却 代金)をお戻ししていただく必要はございません。

取引先からの承諾あり?なし?どちらがお得?

基本的には取引先から事前に承諾が得られる方が手数料は安くなります。 しかし、取引先も併せてご契約になりますので取引先の都合もあり、少々お時間がかかる場合もございます。 お時間に少し余裕があり、取引先からの承諾が得られる場合には「承諾あり」をおすすめいたします。

反面、取引先に返事をもらう時間がない場合や、承諾を得られるか聞くことに抵抗がある場合には「承諾なし」の契約をおすすめ致します。

調達額がその場でわかる

ファクタリングと融資の違いって?

売掛金を利用して資金調達をする場合、売掛債権を担保にお金を借りる売掛債権担保融資と、売掛債権を売却してその代金で資金を得るファクタリングがあります。この2つの大きな違いが『借りる融資』と『売るファクタリング』です。

現在、ノンバンクで行う融資のほとんどが、この売掛債権担保融資となります。融資の場合ですと、主に御社の信用情報、担保評価、返済金額及び期間等を考慮し融資金額が決まるので、審査に多少のお時間を要するのに加えて、高額の融資はハードルが高くなってしまいがちです。また、信用情報機関に御社の信用情報が記録されてしまいますので、銀行融資を受ける際に審査が通りづらくなってしまうというデメリットもございます。

一方ファクタリングの場合ですと、売掛債権を評価し買取いたしますので、売掛債権を最大限活用でき、貸金業務と違い信用情報機関に記録されることはございませんので、銀行融資に影響が出ることもございません。

| ファクタリング | 融資 (売掛債権担保融資) |

|

|---|---|---|

| 形式 | 売掛債権の売買 | 売掛金の担保による金銭の貸借 |

| 手数料 (金利) |

買取金額の1.2%~ | 年15%以下 (100万円以上の場合) |

| 信用情報について | ファクタリングを利用しても信用情報に記録されません。 | 指定信用情報機関の信用情報に記録されます。 |

| 金額 | 売掛金の範囲内であれば高額取引も可能 | 担保の評価及び、会社の信用力により変動 (主に300万円程度まで) |

| リスク | 売掛先が破綻した時の責任を負わない。 売却した債権の保証は不要のため売掛先が破綻しても、その責任を負う必要はありません。 |

売掛先が破綻しても(担保の価値がなくなっても)借入金の返済は必要です。 |

| 実行機関 | 最短1日〜 | 1週間程度 |

JTCのファクタリングは、売掛債権を買い戻していただく必要はありません。

売掛金を担保に資金を借りた場合(売掛担保融資)では、万が一お取引先が倒産した場合でも借入金は当然返済しなくてはいけません。しかし、弊社のファクタリングでは融資とは違い、売掛債権を買い取りいたしますので、万が一売掛先が倒産した場合でも売却した売掛債権を買い戻していただく必要はありません。

よって、JTCより買取代金として支払いを受けたものを、お取引先の倒産によって、もう一度返金する必要もございません。売掛先の破綻リスクは弊社が負担いたしますのでキャッシュフローが改善されると同時に破綻リスクも回避できます。

ファクタリングのご利用の流れ

-

お問い合わせ

まずは、電話・メール・FAXでお問い合わせください。

-

審査

資金調達の専門スタッフが素早く対応。FAXやメールで書類をやり取りし審査を行います。

-

お取引先から

承諾をいただける方-

売買契約

面談し、売掛金を売却していただくため、売買契約を締結いたします。

-

現金化

入金日を待たずに売掛金が運転資金に現金化。

-

お支払い

入金日が来たら、お取引先からJTCに入金されます。

お取引先に

知られたくない方-

売買契約

面談し、売掛金を売却していただくため、売買契約を締結いたします。

-

事務委託契約

同時にJTCが御社に売掛金集金事務を委託いたします。

-

現金化

入金日を待たずに売掛金が運転資金に現金化。

-

ご集金

入金日が来たらお客様がJTCの代わりにお取引先から集金。

-

お支払い

集金した売掛金をJTCに支払。

※実際にはお振込での支払いになります。

-

一度のご利用でも、繰り返しのご利用でも可能

買取させていただいた売掛金が入金された時点で清算していただく必要はございますが、清算時に再度資金ショートが予想されるケースでは、会社が継続されるのであれば当然売掛金も発生しているはずですので、翌月分の売掛金でご契約が可能です。締日の前の仮締めの状態での契約も承っております。

こうすることで継続してご利用いただけます。

ファクタリングのメリット

メリットとしては

下記のような点が挙げられます。

- 売掛金の早期資金化

- 売掛先の財務状況が悪くなり、倒産した場合も支払いリスクは発生しない

- 事業運営に使用している資産・負債でも、貸借対照表(バランスシート)に計上されない

融資と併せて利用すれば資金繰りがさらに強化

数年かけて返済を行う長期的な利用の場合は融資、突発的な場合など比較的短期的な利用の場合はファクタリングというように併せてご利用されると資金繰りはさらに強化されます。

例えばファクタリングはタクシーと思ってください。短距離であれば目的地まで最短距離で短時間で行くことができ非常に便利です。しかし、東京から大阪に行くとき、少々手間ではありますが駅に向かい新幹線等タクシーと比べ、運賃の安い手段をご利用されますよね? 交通手段と同じように利便性を考え、融資と上手に併用してください。

| 調達プラン | 最適な調理方法 | メリット |

|---|---|---|

| 長期的 | 銀行融資など | 低金利 |

| 短期的 | ファクタリング | 利便性の高さ |

借入ではないので負債が増えない!

前に説明いたしましたが、ファクタリングは融資とは違うため負債になりません。 借入を続け、負債が増え続けるとやがて債務超過に陥ってしまいます。 また、負債が増加すると自己資本比率が下がり、自己資本比率が下がると融資のハードルがどんどん高くなってしまいます。 将来の融資のためにも、資産の現金化による資金調達「ファクタリング」もご検討下さい。

| 自己資本比率 自己資本÷総資本 |

思い通りに融資がおりなかった企業の割合 |

|---|---|

| ~0%未満 | 31.9 |

| 0%以上〜5%以下 | 20.1 |

| 5%超~10%以下 | 9.9 |

| 10%超~20%以下 | 9.0 |

| 20%超~40%以下 | 3.5 |

| 40%超~ | 1.3 |

ファクタリングのデメリット

デメリットとしては下記のような点が挙げられます。

- 売掛債権の金額範囲内のみ、資金化できる(そもそも売掛金がない場合はできない)

- ファクタリング会社への手数料が必要

- 承諾を貰う契約を選択した場合、売掛先・ファクタリング会社との間で契約に係る手続きが必要

ご利用を検討の際は上記を踏まえた上で自社の状況を鑑み判断をすることが必要です。

ファクタリング契約後の報告義務について

取引先からの承諾が不要のファクタリング契約の場合、事務委託契約を締結することにより 従来通り取引先からの入金を受けることができ、取引先に知られずに契約することが可能となります。

事務委託契約には、ファクタリング会社から請求があるときは、事務の処理状況、取引先の状況、 譲渡債権の経過及び結果を報告しなければならず、また、譲渡対象債権の発生の原因となる契約に関し、 お客様及び取引先に、履行遅滞その他の債務不履行が発生したときや、取引先が、お客様に対して負う 金銭債務の履行を1回でも遅滞したときには直ちに報告することが義務となります。

報告義務を怠たるなど、事務委託契約に違反した場合には、損害賠償請求を行うこともございます。

ファクタリング契約の解除及び損害賠償、違約金について

ファクタリング契約には、取引先からの承諾の有無を問わず、対象債権の条件、買取方法、 禁止事項などが定められており、それらに違反した場合には、損害賠償請求、個別契約の解除、 個別契約解除による現状回復請求を行うこともございます。

また特に、譲渡債権に偽りがある場合や、債権が架空の場合、提供した書類に虚偽の記載があった場合などの時には各請求に加え、少額の契約金額であっても刑事告訴を行います。

契約内容でわからないことなどがございましたら担当スタッフまでお尋ね下さい。