充分な事業資金を確保しておくことは、経営の安定化や事業の発展につなげられます。しかし、事業資金を調達しようとしても担保として設定できるものがなかったり、担保を入れたくなかったりする人も多いでしょう。

事業資金を調達する際は、将来的な経営リスクを考慮したうえで慎重に判断していく必要があります。自社にとって最適なものを選んでいくことが大切です。

今回は、無担保で事業資金を調達できる機関や具体的な方法について、詳しく紹介していきます。

監修者プロフィール

急遽資金が必要になった、新規事業開拓のための資金が欲しい、経営状態に関する相談がしたい、そんな経営者の皆様を全力でサポートしています。

事業資金を無担保で借りるときのポイント

一般的に、事業者ローン(ビジネスローン)は無担保・無保証でも融資が受けられケースがあります。

無担保の事業者ローンは、有担保の事業者ローンに比べて金利が高めに設定されており、借入できる金額は少額なのが特徴です。

また、返済期間も短いため、つなぎ資金など一時的な利用が中心となるでしょう。

金融機関によって、金利やサービス内容も異なるため、適切な事業者ローンを選ぶことが大切です。

ポイントとしては、資金調達の緊急性や担保の有無、必要となる借入額などを考慮したうえで利用を検討することが重要だと言えます。

無担保で借りれる銀行・信用金庫の事業者ローン

銀行や信用金庫系の事業者ローンは、低い金利でまとまった金額の融資を受けられるのが特徴です。返済期間も比較的長めに設定されているので、財務的な負担を軽減できるでしょう。

ただ、融資希望額によっては担保を入れたり、保証人を設定したりすることを求められる場合もあります。

また、提出書類が多くて手続きが煩雑であるため、審査に時間がかかってしまうというデメリットもあるのです。

赤字決算に陥っていたり、創業したての企業であったりすると融資が受けられない可能性もあります。

審査基準が高めに設定されているので、融資の申請を行ったからといって必ずしも借入ができるわけではありません。

ほかの資金調達方法と組み合わせながら、利用を検討してみると良いでしょう。

無担保で借りれるノンバンクの事業者ローン

事業者ローンは、銀行や信用金庫以外のノンバンクでも行っています。ノンバンクとは預金業務を行わず、貸付業務だけを行っている金融機関のことです。

法律の定めによって国もしくは都道府県に登録しており、無担保・無保証での融資を多く取り扱っております。

ノンバンクの事業者ローンの特徴としてあげられる点は審査のスピードが速いため、急に事業資金が必要になったときでも対応してもらえることにあるでしょう。

ただ、金利は銀行の融資に比べて高めに設定されており、借入限度額が低いケースもあるので利用目的をよく考えておく必要があります。

カードローンを利用すれば、金額は少額ですが最短即日で借入も行えるので、いざというときに備えて活用してみましょう。

無担保でも借りられる制度融資

公的機関である信用保証協会が行っている「制度融資」を活用してみるのも、事業資金を調達するうえで有効な手段です。

信用保証協会とは各都道府県と横浜市・川崎市・名古屋市・岐阜市に設けられており、国と都道府県が監督していて、基本的な仕組みとしては、中小企業が金融機関から融資を受けようとするときに、信用保証協会が保証人となってくれるものです。

制度融資は中小企業が利用できる制度であり、無担保無保証であれば借入額の上限は8000万円です。

利用にあたっては、金融機関に支払う利息以外にも、信用保証協会に対して所定の保証料を支払う必要があります。

地方自治体によっては保証料の一部を負担してくれるところもあるので、事業所を置く地方自治体に問い合わせてみると良いでしょう。

創業融資の場合は信用保証協会が貸倒れリスクを100%負うことになるため、金融機関としても積極的に融資を行ってくれます。

ただ、金融機関と信用保証協会のそれぞれで審査が行われるため、融資が実行されるまでに時間がかかってしまうというデメリットもあるのです。

無担保の新創業融資制度と中小企業経営力強化資金

政府系金融機関である日本政策金融公庫は、中小企業の支援を積極的に行っています。無担保・無保証での借入を検討する場合には、「新創業融資制度」か「中小企業経営力強化資金」の利用を考えてみると良いでしょう。

無担保・無保証で融資を行ってくれた場合、仮に会社が倒産してしまったとしても、経営者自身は返済の義務を負いません。

資金用途は運転資金や設備資金など、事業性の資金に限られています。金利も低めに設定されているので、借入によって財務的な負担が大きくなることもないでしょう。

新創業融資制度は、税務申告が2期を終えていない企業が対象であり、無担保・無保証で金利は2%程度となっています。

創業資金の10分の1以上の自己資金を用意する必要があるものの、業務経験が6年以上ある場合には自己資金要件は免除されるのです。

返済期間は運転資金で7年以内、設備資金であれば20年以内となっています。据え置き期間もあるので、元本返済までの猶予を一定期間受けることが可能です。

財務的な負担を軽減しながら、事業資金の調達がうまく行えるでしょう。

中小企業経営力強化資金の特徴は、創業したてのベンチャー企業だけでなく、すでに事業を行っている事業者も対象となっている点です。

経営革新等支援機関(認定支援機関)からの指導・助言を受けている必要があり、事業計画書の作成や経過報告といったものも課せられています。

借入限度額は運転資金で4800万円、設備資金で7200万円であり、金利は2%程度です。

変動金利となっているので、融資を受ける際には日本政策金融公庫のホームページでよく確認しておきましょう。

また、形式上は自己資金要件が設けられていないため、自己資金が不足している場合であっても、必要な事業資金の調達が可能です

日本政策金融公庫の無担保融資

日本政策金融公庫が行っている国民生活事業では、原則として法人の場合は無担保・代表者の保証、個人の場合では無担保・無保証で融資を行っています。

税務申告を2期以上行っている必要があり、借入限度額は4800万円までです。政府系金融機関の融資であるため、所得税などの税金を完納している必要があるので注意しておきましょう。

また、マル経融資(小規模事業者経営改善資金)は、無担保・無保証人で利用できる仕組みとなっています。

利用にあたっては、商工会議所や商工会の経営指導を受けていることが条件です。

借入限度額は2000万円までであり、返済期間は運転資金で7年以内、設備資金で10年以内と長めに設定されています。

日本政策金融公庫では、単に事業資金の融資を行うだけでなく、経営相談にも応じてもらえます。

資金繰りや事業計画書の作成で悩みを抱えてしまったときは、気軽に相談してみると良いでしょう。

関連記事:日本政策金融公庫(旧:国民金融公庫)の金利を下げる方法とは?事業資金の調達に役立つ知識!

無担保で事業資金を調達する融資以外の方法

無担保で事業資金を調達する方法は、融資以外にもあります。たとえば、新たに株式を発行して資本金を増やす「増資」といった手段もあるのです。

融資ではなく出資を募る形となるので返済の義務がなく、財務的な負担が増えてしまうこともありません。

ベンチャー企業であれば、エンジェル投資家やベンチャーキャピタル(VC)から出資を受けてみるのも良いでしょう。

エンジェル投資家は個人投資家であり、ベンチャーキャピタルは投資会社で、出資したベンチャー企業を上場させて株式の売却益を得ることを目的としています。

出資を受けることによって経営の自由度は低下してしまうものの、返済不要な事業資金を調達できるのです。

ほかには、クラウドファンディングによって、不特定多数から投資してもらう方法もあります。

銀行融資などでは実現が難しいプロジェクトでも、クラウドファンディングであれば形にできる可能性もあるのです。

インターネットを通じて投資を募るため、気軽に取り組めるというメリットがあります。ただ、必ずしも資金調達が行えるわけではないので注意しておきましょう。

そして、国や地方自治体が行っている助成金や補助金の制度を利用してみる方法もあります。

助成金は一定の要件をクリアしていれば受給できるものであるため、キャッシュフローを改善させることに役立つでしょう。

補助金は申請したからといって必ずしも受給できるわけではないものの、多種多様なものがあるので自社に合ったものがないかを探すのも有益です。

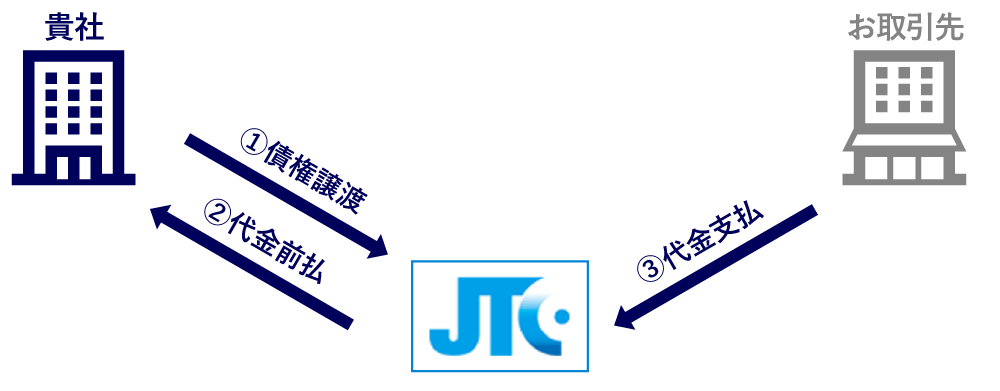

ファクタリングは保有する売掛債権をファクタリング会社に買い取ってもらうことで、事業資金を調達する手段を指します。

審査においては売掛債権の信用力が重視されるので、赤字決算や債務超過に陥っていても、審査に応じてもらえる可能性があるでしょう。

審査もスピーディーに行ってくれるので、急に事業資金が必要になったときに活用できます。

無担保で事業資金を調達する方法を使いこなそう!

企業経営を行っていれば、事業資金を調達しなければならない場面は往々にして発生するものです。

金利や返済期間などを考慮したうえで、もっとも効率的な調達方法を選んでいく必要があるでしょう。

無担保で事業資金を調達できるものも多いので、それぞれの特徴を踏まえたうえで積極的に利用してみましょう。

経営状況にあわせて、計画的に事業資金を調達できれば経営上の課題もうまく解消できるはずです。

JTCのファクタリングでスピーディーに事業資金の調達を!

事業資金を調達する方法はさまざまなものがあるものの、大半の場合では調達までに時間がかかってしまいます。

JTCのファクタリングサービスを利用すれば、スピーディーに資金調達を行えるので、急に事業資金が必要になってしまったときには便利です。

まずは、問い合わせや資料請求などを行って、資金調達先として検討してみると良いでしょう。