2020年に新型コロナウイルス感染症の流行で、日本経済は打撃を受けました。

感染予防の観点から、さまざまな規制等を施した影響で、業種によっては営業できず、廃業に追い込まれた事業者もあります。

新型コロナウイルス感染症による売上の減少などの影響を受けた中小企業者に対し、新型コロナウイルス感染症特別貸付を行いました。

本記事ではコロナ関連融資の返済見通しや資金繰りの改善方法について解説します。

資金繰りの改善には、金融機関への借入返済金の見直し以外に資産である売掛金を利用し資金調達する方法があります。

コロナ関連融資の概要や、意識調査についても紹介していますので、コロナ融資を受けたものの、どのように資金繰りの改善をすればいいのかお悩みの経営者はぜひ最後までお読みください。

返済見通しおよび今後のコロナ倒産はどうなるのか?

コロナ関連融資を受けた企業は、据置期間を設定の有無を問わず、通常返済を行っていかなければなりません。返済見通しについて、8割を超える企業は返済に懸念がないと考えています。

コロナ関連融資を受けた企業は、据置期間を設定の有無を問わず、通常返済を行っていかなければなりません。返済見通しについて、8割を超える企業は返済に懸念がないと考えています。

一方で、返済に不安を感じている企業の割合は1割近くです。

中には限度枠いっぱいまで借入していて追加の融資を受けられない企業もあります。

返済状況

帝国データバンクによると、コロナ関連融資を受けた企業の54.2%が据置期間を設けずに条件通りに返済しています。

一方、元本据置期間を設定し、返済が始まる予定の企業が32.1%です。

今後の返済見通しについて、企業の8割以上が「融資条件通り、全額返済できる」(81.3%)としています。

反面、今後の返済に不安に感じている企業が9.0%ありました。

内訳として、以下の理由があります。

- 「返済が遅れる恐れがある」(3.1%)

- 「金利減免や返済額の減額・猶予など条件緩和を受けないと返済は難しい」(3.5%)

- 「返済のめどが立たないが、事業は継続できる」(1.7%)

- 「返済のめどが立たず、事業を継続できなくなる恐れがある」(0.7%)

結果より、 コロナ関連融資は将来が見通せない時期に保険としての役割を果たす一方で、企業の資金繰りを下支えしていたことがいえるでしょう。

今後、追加融資が難しい理由

コロナ関連融資を受けなかった企業の中には、追加融資が難しい企業もありました。

理由として、「既に限度額まで既に限度額まで借りてしまったから」や「業績回復や事業継続のめどが立たない」、「返済のめどが立たないから」が合わせて10.5%ありました。

コロナ関連融資が始まる前から財務内容、資金繰りに問題のある企業が少なからず存在していたことを意味しています。

今後の倒産見通し

東京商工リサーチによると、2022年11月の全国の企業倒産(負債額1,000万円以上)は581件であり、前年同月比13.9%の増加でした。

2022年4月から8ヶ月連続で前年同月を上回った結果となっています。

その内、新型コロナウイルス関連倒産は、214件(前年同月比22.9%増)で、3カ月連続200件台で推移し、2020年2月からの累計は4,508件に達しています。

【新型コロナウイルス関連倒産件数(負債1,000万円以上)】

| 2020年 | 2021年 | 2022年(11月まで) | 累計 |

|---|---|---|---|

| 843件 | 1,718件 | 2,039件 | 4,600件 |

コロナ感染の第8波が予測されるものの、入国制限の緩和や消費促進のための支援策を実施し、ウィズコロナの動きも活発化しています。

一方で、今後の倒産見通しにおいて課題として以下の点を指摘しています。

- コロナ関連融資の返済原資を賄うだけの収益力の回復

- 資金繰り支援の副作用として生じた過剰債務にどう対処するか

円安や資材高や物価高、人手不足によるコストアップが過剰債務に陥った企業に追い打ちをかけ、コロナ関連破たんはさらに増勢をたどる可能性が高まっていると東京商工リサーチは結んでいます。

手軽に資金調達ができるファクタリングの利用を行う経営者が増えております。

JTCでは、お申込み前に金額、手数料の提示をしており、手数料の安さ、資金調達スピードに自信を持っています。

コロナ融資の返済が厳しい場合はどうするのか?

コロナ融資の返済が厳しい場合、次の3点が有効な方法です。

コロナ融資の返済が厳しい場合、次の3点が有効な方法です。

- 金融機関へ猶予期間を申し出る

- 返済金額を見直す

- 資金調達方法として「資産」の活用を図る

それぞれについて解説しましょう。

金融機関へ猶予期間を申し出る

返済が厳しい場合、取引金融機関に報告して猶予期間を申し出ることは重要です。

返済が厳しいにもかかわらず、約定通りに返済を続けると資金繰りが悪化し、最悪の場合、企業が倒産する恐れがあるからです。

金融機関に元本返済の猶予期間を申し出ても認めてもらえるのだろうか、と考える経営者がいるかもしれません。

かつて中小企業の資金繰り対策として、2009年12月から2013年3月末まで金融円滑化法が時限立法として施行されていました。

返済の厳しい企業に対して金融機関が条件変更に応じることを旨とした法律です。

2013年3月末で金融円滑化法は期限を迎えました。

しかしながら、現在も金融庁は、金融機関が引き続き円滑な資金供給および貸付条件の変更に応じるように努めるべきであると考えています。

返済が厳しい場合、経営者は取引金融機関に現状の資金繰りの状況を伝え、取引金融機関の判断を仰ぐようにしましょう。

返済金額を見直す

元本据置でなく、元本の返済金額を見直すことも選択肢の一つです。

いずれは元本を返済しなければなりません。返済猶予を行っていては、いっこうに元本が減りません。企業の現状の資金繰りを突き合わせて、無理のない範囲で約定元本の一部を返済することで確実に元本は減っていきます。

例えば、毎月元本を20万円返済している場合、借入元本減少額は年間240万円です。

毎月20万円の返済が厳しいならば、返済金額を毎月8万円に変更に応じてもらうことで、年間返済元本は96万円となり、144万円資金に余裕が出ます。

元本猶予のときと同様、経営者は取引金融機関に返済元本の見直しについても相談しましょう。

金融機関は返済条件の変更、いわゆるリスケジュールに応じれば、元本の回収が遅れるかもしれません。

企業が破綻して元本が回収できないよりも、金融機関にとってもリスケジュールに応じることで貸し倒れリスクを回避できるメリットがあります。

ただし、リスケジュールを行っている企業には追加融資は厳しくなることを覚えておきましょう。

資金調達方法として「資産」の活用を図る

資金繰りの改善を図るためには、金融機関への借入返済額の見直しは大切です。

一方で企業の「資産」を利用して資金の調達も可能です。

金融機関からの借入は「デットファイナンス」

金融機関からの借入によって貸借対照表の「負債」の増加により資金調達を行う方法を「デットファイナンス」といいます。

デットファイナンスには金融機関からの融資以外にもさまざまな種類があります。

メリット、およびデメリットは以下の通りです。

<メリット>

• 選択肢が広い

金融機関からの融資以外に社債やコマーシャルペーパーの発行があり、企業の規模や信用度に応じて選択可能です。

• 経営権が奪われない

出資による資金調達でないため、株主構成比率は変わりません。つまり、第三者に経営に関して口出しされたり、経営権が奪われたりすることはありません。

<デメリット>

• 返済義務がある

融資や社債の発行等、当初返済の条件や金利などを提示して企業と金融機関(投資家)が合意の上で資金調達します。そのため、元金および金利を支払う義務があります。

• 自己資本比率の低下

負債の増加により資金調達を行うため、企業の安全性を示す自己資本比率が低下します。

アセットファイナンスは返済不要

資金調達には、企業の資産を使って行う「アセットファイナンス」という方法があります。

売掛債権を売却することで資金調達が可能です。

特徴として、返済が不要である点、利用に際して手数料が必要な点です。

アセットファイナンスとは?

アセットファイナンスとは、売掛債権を買い取ってもらうことで資金調達する方法です。

アセットファイナンスとは、売掛債権を買い取ってもらうことで資金調達する方法です。

中でも、売掛金を買い取ってもらうことで現金化するファクタリングが、近年ニーズが高くなっています。

ファクタリングについて解説し、メリット・デメリットもあわせて紹介しましょう。

ファクタリング

ファクタリングには買取型と保証型とがあります。

買取型とは、企業が保有する売掛金をファクタリング会社に買い取ってもらい現金化する資金調達方法です。

保証型とは、企業が保有する売掛債権をファクタリング会社が保証引受額を算定し、売掛債権が回収不能となった際に、企業はファクタリング会社から保証金額を受け取る手法です。

ここでは、資金調達方法の観点から、買取型を解説しましょう。

ファクタリングを利用するにあたって、企業はファクタリング会社の審査を受けます。

企業はファクタリング会社から依頼された必要書類を準備し、提出します。

ファクタリング会社は、売掛先の信用状況を審査するのが一般的です。

申込企業の決算が赤字や債務超過であったり、あるいは税金滞納であったりという場合でも審査にはほぼ影響しません。

審査の結果、ファクタリング会社より買取金額の提示があり、申込企業が了承すれば契約を締結します。

契約締結時に注意すべき点は「償還請求権」の有無です。

償還請求権とは、売掛先から売掛金が回収不能となった場合、申込企業が売掛先に代わって売掛金をファクタリング会社に支払うことです。

大半のファクタリング会社は、償還請求権が契約に付与されていませんので、売掛先が支払えなくなった場合でも、申込企業はファクタリング会社に売掛金を支払う必要がありません。

しかし、償還請求権が付与された契約を締結するファクタリング会社もあるので、ファクタリング会社に確認するようにしましょう。

ファクタリングは売掛金の売買であり、融資ではありません。

金融機関のように金融庁等の監督官庁から免許を取得する必要がないため、ファクタリング会社の中には、高額な手数料を要求する悪質なファクタリング会社もあるので注意しなければなりません。

次に、買取型には、2種類のファクタリング手法があるので、紹介します。

- 2社間ファクタリング

- 3社間ファクタリング

2社間ファクタリング

申込企業とファクタリング会社との契約で、売掛先に知られずに資金調達が可能です。

審査が早く、即日現金化されるファクタリング会社もあります。

手数料は10%前後と3社間契約に比べ高めに設定されているのが一般的です。

理由として、未回収リスクがあるためです。

2社間ファクタリングは、申込企業が売掛先より入金になった売掛金を、ファクタリング会社へ支払いします。

売掛金の入金があったものの、申込企業が他の支払いに充て清算ができないなどといった未回収リスクを考慮し、手数料が高めに設定されています。

3社間ファクタリング

申込企業とファクタリング会社、および売掛先との契約で、申込企業が保有する売掛金をファクタリング会社へ債権譲渡します。

債権譲渡されると、売掛先は売掛金の支払い期日になると、申込企業でなくファクタリング会社へ支払いします。回収リスクが2社間ファクタリングより低くなるため、手数料も低く、1.2%~が相場です。

ファクタリングのメリットおよびデメリット

ファクタリングを利用するにあたってのメリットおよびデメリットには次のような点があります。

メリット

• 負債でないため、返済が不要

• 資産勘定の売掛金が同じ資産勘定の現金預金に振り替わるため、企業の安全性の指標である「自己資本比率」に影響しない

• 信用情報への開示、登録がない

• 2社間ファクタリングでは審査が早い

• 3社間ファクタリングでは低い手数料で利用可能

デメリット

• 2社間ファクタリングでは手数料が割高

• 3社間ファクタリングでは、売掛先にファクタリングの利用が知られてしまう

• 売掛先の業績次第で資金調達できないことがある

JTCでは、お申込み前に金額、手数料の提示をしており、手数料の安さ、資金調達スピードに自信を持っています。

コロナ関連融資制度の概要

新型コロナウイルス感染症の拡大により、多くの事業者が影響を受けました。

新型コロナウイルス感染症の拡大により、多くの事業者が影響を受けました。

廃業や倒産に追い込まれた事業者も少なくありません。

市中金融機関や政府系金融機関が取り扱った新型コロナ関連融資とはどのようなものなのか、また実施による影響、利用した事業者の意識調査について解説します。

日本政策金融公庫で利用可能な新型コロナ関連融資とは?

新型コロナウイルス感染症特別貸付とは、新型コロナウイルス感染症の影響で、業績が一時的に悪化している事業者に対して、無担保・無保証人で貸付する制度です。

個人事業や小規模事業の場合最大8,000万円、中小企業の場合最大6億円まで融資が可能です。

特別融資の対象事業者として次の条件に該当する必要があります。

- 1. 最近1ヵ月間の売上高または過去6ヵ月(最近1ヵ月を含む)の平均売上高が前4年のいずれかの年の同期と比較して5%以上減少している

- 2. 業歴3ヵ月以上1年1ヵ月未満の場合等は、最近1ヵ月間の売上高または過去6ヵ月(最近1ヵ月を含みます。)の平均売上高(業歴6ヵ月未満の場合は、開業から最近1ヵ月までの平均売上高)が次のいずれかと比較して5%以上減少している方

(1)過去3ヵ月(最近1ヵ月を含みます。)の平均売上高

(2)令和元年12月の売上高

(3)令和元年10月から12月の平均売上高

資金使途は、設備資金および運転資金で、感染症の影響に伴う社会的要因等により必要とするものでなければなりません。

返済期間は設備資金、運転資金ともに20年以内です。

また、「特別利子補給制度」を併用することで、無担保・無利子・3年間返済なしの融資が受けられます。

コロナ関連融資の実施による影響等

コロナ関連融資を政府が施策し、金融機関が実施したわけですが、融資の実行によりどのような影響があったのでしょうか。

幅広い業種に資金がいきわたり、倒産件数も減少している結果となっています。

幅広い業種にいきわたる

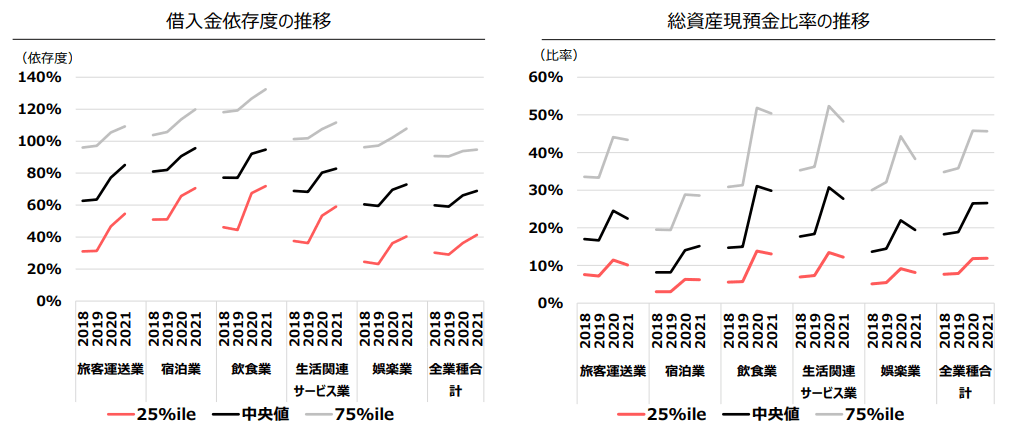

中小企業庁「ウィズコロナ・ポストコロナの間接金融のあり方について」によると、借入依存度がどの業種もコロナ後に増加しています。

25パーセンタイル値が大きく伸び、元来借入の少ない層の借入が増えています。

また、総資産現預金比率の推移において、どの業種も現金預金が積み上っており、コロナ融資が幅広く行きわたっているといえるでしょう。

(出典:中小企業庁「ウィズコロナ・ポストコロナの間接金融のあり方について」)

(出典:中小企業庁「ウィズコロナ・ポストコロナの間接金融のあり方について」)

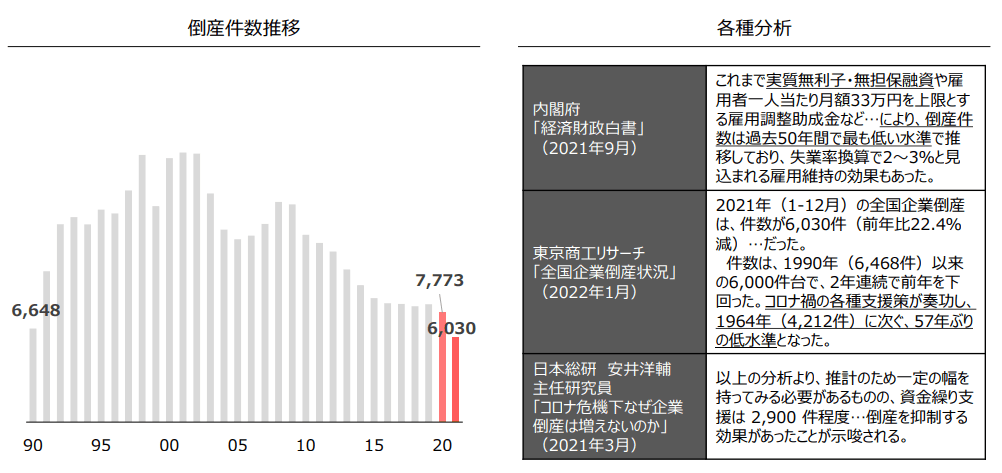

倒産件数の大幅な減少

2021年の倒産件数が6,030件となり、1964年(4,212件)以来の低水準となっています。

さまざまな分析結果より、コロナ関連融資が倒産件数の減少に寄与しているものといえるでしょう。

(出典:中小企業庁「ウィズコロナ・ポストコロナの間接金融のあり方について」)

(出典:中小企業庁「ウィズコロナ・ポストコロナの間接金融のあり方について」)

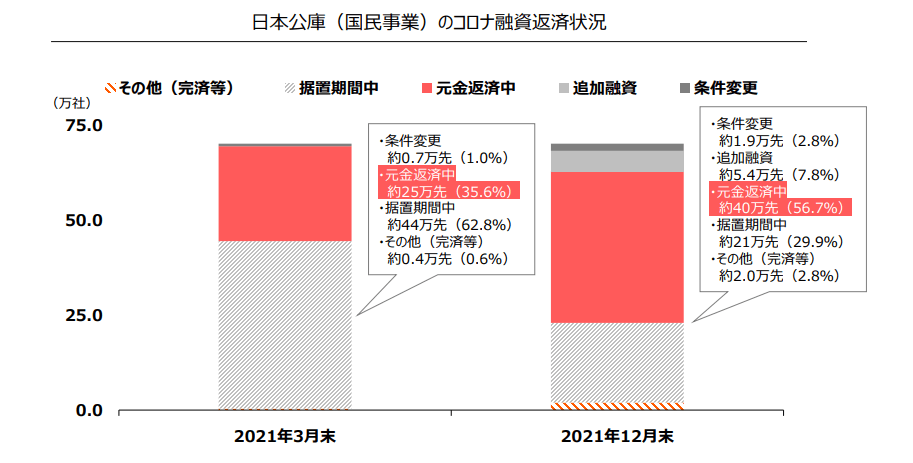

半分以上が既に返済を開始

日本政策金融公庫(日本公庫)を2021年3月まで利用している事業者の足取りをたどると、2021年12月末で半数以上が条件通り返済を行っています。

なお、条件変更や追加融資を行った先は10%強です。

(出典:中小企業庁「ウィズコロナ・ポストコロナの間接金融のあり方について」)

(出典:中小企業庁「ウィズコロナ・ポストコロナの間接金融のあり方について」)

新型コロナ関連融資に関する企業の意識調査

帝国データバンクによると新型コロナ関連融資に関する企業の意識調査として次のデータがあります。

- 新型コロナ関連融資の利用有無

- 資金使途

新型コロナ関連融資の利用有無

新型コロナ関連融資を利用したのかどうかについて、「借りていない」企業は42.4%で、「借りた・借りている」は52.6%と半数を超える結果となりました。

規模別では、小規模企業で「借りた・借りている」が61.8%で、「大企業」(27.8%)を34.0ポイント上回る結果となっています。

業種において、新型コロナで影響を受けた「旅館・ホテル」が72.3%、「飲食店」が72.1%利用しており、コロナ融資を利用することで事業運営が厳しい時期を乗り越えられた企業もあるでしょう。

資金使途

コロナ関連融資を利用した企業の資金使途において、給与や賞与、福利厚生などを含む「人件費」が50.1%でトップでした。

次いで、「仕入資金」が43.4%、あと、「設備の修繕・更新など」(25.3%)、「新規の設備投資や事業の拡張」(18.5%)となっています。(3つまで複数回答)

余裕資金として融資を受けたものの、結果的に人件費に充当した企業や、売り上げ減少に備えて借入した企業等がありました。

まとめ

新型コロナウイルス感染症の拡大により、業績が一時的に悪化した企業に対し、新型コロナウイルス感染症特別貸付を実施しました。

新型コロナウイルス感染症の拡大により、業績が一時的に悪化した企業に対し、新型コロナウイルス感染症特別貸付を実施しました。

融資の実施により、幅広い業種に資金がいきわたり、倒産件数も大幅に減少しましたが、返済状況において、8割以上が条件通りに返済可能と答える一方、1割近くが返済に不安があると回答しています。

コロナ倒産も増加傾向となっているので安定した資金調達や資金繰りの改善は急務です。

コロナ融資の返済が厳しい場合、取引金融機関に相談し、猶予期間の申込や返済金額の見直しにより、資金繰りの改善に努めましょう。

資金調達方法は金融機関の借入だけではなく、企業が保有する資産を利用する調達方法、アセットファイナンスがありますが、その中でも特に利用が増えているのが売掛金を買い取ってもらうことで資金調達が可能なファクタリングです。ファクタリングは返済の必要がなく、赤字や債務超過であっても審査に通りやすいメリットがあります。

企業は資金繰りの改善を検討する際、既存の借入金の見直しを図ることに加え、流動資産を上手に活用することで資金調達が可能です。とりわけリスクの少ないファクタリングを検討してみてはいかがでしょうか。