社会的ニーズが高まっているIT業界ですが、一方で資金繰りが厳しい現実があります。

さまざまな資金調達方法がありますが、ファクタリングは近年注目されている資金調達方法です。

本記事では、ファクタリングがIT業に有益な理由について解説します。IT業界の市場規模・ビジネス構造、資金調達方法について紹介し、IT業界における資金繰りに関する問題点や対処法についても解説します。

監修者プロフィール

急遽資金が必要になった、新規事業開拓のための資金が欲しい、経営状態に関する相談がしたい、そんな経営者の皆様を全力でサポートしています。

IT業界の市場規模およびビジネス構造

近年、成長を続けているIT業界はどれくらいの市場規模なのかを、ビジネス構造とともに紹介します。

IT業界の市場規模

IT業界の市場規模は年々拡大し、近年においては働き方改革が叫ばれ、コロナ禍におけるテレワークが急速に普及したことで、IT業の需要は増しています。

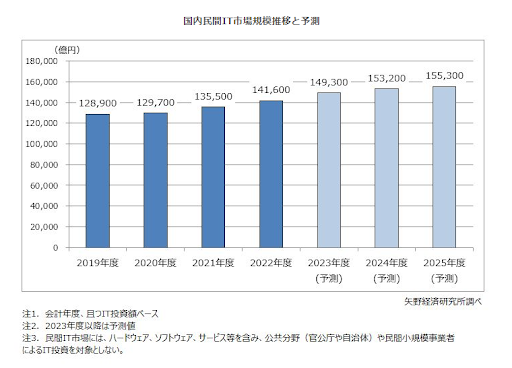

株式会社矢野経済研究所の調査によると、2022年度の国内民間IT市場規模は約14兆1,600億円であり、DXの推進、AIの進化とともに今後もIT業界は成長の一途をたどることが予想されています。

(引用:株式会社矢野研究所|国内企業のIT投資に関する調査を実施(2023年))

IT業界のビジネス構造

IT業界のビジネス構造は、元請けと下請けとで構成されている「多重下請構造」です。

建設業も同様のビジネス構造です。

システム開発を検討する企業は、IT事業者に案件を発注し、IT事業者が請け負います。

直接企業から請け負ったIT事業者を「元請け」と呼び、受注した元請けIT事業者は、通常細部にわたる業務を他のIT事業者に委託します。

業務を委託されたIT事業者は「下請け」となり、元請けであるIT事業者の業務を請け負い、下請けのIT事業者もまた、業務を別のIT事業者に委託します。請け負うIT事業者は「二次下請け」または「孫請け」と呼ばれるのが一般的です。

このように、多重下請構造は、ピラミッド型の構造となっており、下流に行くほど資本規模が小さくなっていくのが特徴です。

IT業界における資金調達方法

IT業界は、資金調達をどのような方法で行っているのかについて紹介します。

主な資金調達方法として、以下の4つの方法があるので、それぞれ解説します。

- ファクタリング

- 銀行融資

- 出資

- 助成金・補助金

ファクタリング

ファクタリングとは、企業が保有する売掛金をファクタリング会社に債権譲渡して現金化する資金調達方法です。

ファクタリングの特徴として、返済義務がない点があります。ファクタリング契約を行う場合、ファクタリング会社は企業との間で償還請求権のない契約を行うのが一般的です。

償還請求権とは、売掛先が倒産等により売掛金が回収不能となった場合、遡り請求できる権利です。償還請求権がない契約なので、申込企業は売掛先が破綻した場合でもファクタリング会社より受取った代金の返済義務はありません。

審査のメインが売掛先にある点も、ファクタリングの特徴といえます。後述の銀行融資の場合、審査の対象となるのは申込企業ですが、ファクタリングは審査の対象となるのは主に売掛先とされています。ファクタリング会社は、譲渡される売掛金が問題なく売掛先から回収できるかを審査するためです。申込企業が赤字であったり、債務超過であったりして、決算内容が芳しくなくても、審査に影響を受けることが少ないです。

入金前払いシステム(ファクタリング)とは?専門会社JTCのファクタリングの特徴

銀行融資

銀行融資は一般的にポピュラーな資金調達方法といえるでしょう。銀行融資の種類として、「プロパー融資」「保証協会保証付き融資」があります。

プロパー融資とは、各金融機関が独自で審査を行う融資です。プロパー融資の特徴として、審査が厳しい点があります。申込企業の財務状況や取引先、所有資産等を審査するため、通常時間がかかり、1ヶ月ほど要するのが一般的です。

上限金額が決まっていない点もプロパー融資の特徴といえます。銀行独自の基準で審査し融資を行うので、今後の成長性を期待できる企業であれば、大きな金額が調達できるでしょう。

保証協会保証付き融資とは、信用保証協会から保証を受けて実行する銀行融資です。

信用保証協会とは、銀行等金融機関の融資を保証する全国に51ある公的な保証機関です。万が一保証していた企業が倒産した場合、代わりに金融機関に返済する役割を果たします。

信用保証協会保証付き融資は、中小企業や小規模事業者を対象とした融資であるのが特徴です。資本金や従業員数に定めがあるため、利用の際には注意しなければなりません。

利息以外に、保証協会に保証料を払う必要がある点も、保証協会保証付き融資の特徴としてあります。

関連記事:銀行融資を断られる会社の特徴とは? 融資が断られても資金調達できる方法を解説

出資

出資も資金調達の一つとしてあります。出資の特徴は、返済の義務のない点です。企業の安全性の指標とされる自己資本比率が上昇し、社会的信用が増します。ベンチャーキャピタルやエンジェル投資家等から出資を受けると、経営面での助言がもらえることが可能です。

投資家が出資する目的として、配当を受け取ることがあります。企業は配当が出せるよう儲けなければなりません。ところが配当を行う場合、手間や経費がかかるため、企業は融資を受けるより割高となることもあるかもしれません。

発行株式の持株割合によっては、出資者が経営に関して関与される恐れがあります。特に過半数の株式を取得すると、経営権を第三者に奪われるリスクが出資にはあるので、経営者は資金調達として出資を検討する場合は注意が必要でしょう。

助成金・補助金

資金調達の手段の一つとして、助成金・補助金の利用も有効です。助成金・補助金の特徴として、国や地方公共団体から支給される返済義務のないお金である点があります。

助成金については、要件を満たしていれば受給できる可能性が高いとされています。

注意点として、補助金は後払いである点です。前述の資金調達方法は、需要が発生する前に資金調達が可能ですが、補助金は必要な費用を自社で支出し立て替えなければなりません。

補助金は事業期間が定められているのが一般的で、事業期間以外に使った費用は対象外となるので注意が必要です。提出する報告書類や領収書等の整理等、事後処理をしっかりしておかないと補助金が受け取れない恐れがある点にも留意しましょう。

IT業界の資金繰りにおける問題点および対処法

IT業界は、資金繰り面で厳しい業種といわれています。IT業界の資金繰りにおける問題点および対処法について解説します。

IT業界の資金繰りにおける問題点

IT業界の資金繰りにおける問題点として以下の2点があるので紹介しましょう。

- 人件費が重い

- 売上が安定しない

人件費が重い

人件費が重荷となっていることは、資金繰りを厳しくしている要因の一つとしてあります。

人件費が重荷となる理由は、好待遇でないと人材が確保できない点です。ITにおけるスキルは、さまざまな用途に利用可能であるため、人材の流れが激しいことに起因しています。

優秀な人材を確保するために、高い人件費を支払わざるを得ない背景があります。

スキルを持った人材が確保できなかった場合、外注でカバーする必要がありますが、外注費もコスト高を招く結果となり資金繰りを圧迫することには変わりありません。

売上が安定しない

IT業界が資金繰りの厳しい理由として、売上が安定しない点があります。特にIT業界構造は、建設業同様「多重下請構造」と呼ばれ、元請けと下請けにより成り立っています。

ピラミッド構造となっていて、下位の下請けになるほど利益率が低くなるのが多重下請構造の特徴です。

下位の下請け会社は、元請けの仕事以外にもホームページの作成等がありますが、他社との相見積もりをされるため、低い金額でないと受注できません。場合によっては赤字となる場合があります。そのため、売上が安定せず持ち出しが増え、資金繰りが悪化していきます。

IT業の資金繰り対処法

IT業における、資金繰りが厳しい理由を紹介しましたが、対処する方法にはどのようなものがあるのでしょうか。次の2つの対処法があるので解説します。

- 支払いサイトの延長

- ファクタリングの活用

支払いサイトの延長

資金繰り対処法の一つとして、支払いサイトの延長があります。

運転資金は、「売上債権+棚卸資産ー仕入債務」で計算します。

手持ち資金を改善するには、仕入債務サイトの見直し、つまり支払いサイトを長期化することが必要です。

具体例として外注先への発注において、支払いサイトを長めにして外注先と契約したり、前払いする費用を一括でなく分割で支払ったりすることがあります。支払いサイトを長期化することで手持ち資金の滞留が可能となります。

ファクタリングの活用

資金繰りの対処法として、ファクタリングの活用があります。請求書をファクタリング会社に買い取ってもらうことで、請求してから入金されるまで売上債権のサイト短縮化が可能です。

審査も銀行融資ほど厳しくないため、決算内容が芳しくなくても現金化が見込まれます。最短1日で現金化が可能なファクタリング会社もあるので急な出費が発生した場合でも安心です。

調達額がその場でわかる

ファクタリングを活用する利点

IT業がファクタリングを利用することで得られるメリットとして以下の3点があります。

- 資金繰りの改善が可能

- 売掛金の未回収リスクの回避が可能

- 迅速な現金化が可能

それぞれについて解説します。

資金繰りの改善が可能

ファクタリングを利用することで資金繰りの改善ができます。IT業の売掛金のサイトは通常長期であるため、手持ち資金に余裕がないと、資金繰りに窮することになるかもしれません。ファクタリングを利用することで、早期の現金化が図れキャッシュフローの改善が見込まれます。手持ち資金が増えることで、毎月の支払いに必要な費用を心配することがなくなるでしょう。

売掛金の未回収リスクの回避が可能

ファクタリングは売掛債権の譲渡であるので、売掛金の未回収リスクから免れることが可能です。企業はファクタリング会社に保有する売掛債権を譲渡した場合、仮に売掛先が倒産等により売掛債権が未回収となっても、ファクタリング会社から受取った代金をお戻しする必要はありません。ファクタリング会社との契約は、償還請求権のない契約を結んでいるからです。ファクタリングを利用することは、企業にとって貸倒リスクの回避にもつながることとなります。

迅速な現金化が可能

ファクタリングは審査が早いため、迅速な現金化が見込まれます。銀行融資は審査に1ヶ月近くかかるのが一般的ですが、ファクタリングは即日審査が可能で、最短1日で現金化が可能です。機械の修理やセキュリティ対策等、急な出費が発生した場合でも、ファクタリングを利用することで対応できるので取引先との信頼関係が維持できます。

IT業の資金調達はファクタリング!JTCはIT業を応援します

IT業界は成長の一途をたどっています。一方で、ビジネスモデルがピラミッド型の構成であるため、下位の下請け事業者であれば入金までの期間が長期化し、資金繰りの厳しいのが現状です。

前述の通りファクタリングは、手持ちの売掛金債権をファクタリング会社に譲渡することで早期に現金化が可能なため、資金繰りの改善に役立ちます。売掛先が倒産した場合であっても、ファクタリング会社より受取った代金をお戻しする必要がないので、貸倒リスクからも回避できます。

JTCは、取扱金額500億円、取扱件数10,000件を超える信頼と実績を誇るファクタリング会社です。JTCは資金繰りにお悩みのIT事業者を全力でサポートします。経験豊富なスタッフが親身になってお応えします。

IT事業者様のご利用をお待ちしております!

調達額がその場でわかる