事業資金の調達に悩む法人経営者にとって、ビジネスローンは極めて有力な選択肢です。

しかし、銀行系からノンバンク系まで多くの商品が存在し、金利や審査基準、融資スピードがそれぞれ異なるため、どれを選べばよいか判断が難しいのが現実です。

本ランキング記事では、法人がビジネスローンを選ぶ際に押さえておくべき重要なポイントを解説したうえで、金利の低さ、審査通過のしやすさ、融資スピード、利便性など複数の観点から、おすすめのビジネスローン13選を厳選してランキング形式で紹介します。

さらに、ビジネスローンでは資金が間に合わない場合の代替手段として、ファクタリングという選択肢もご紹介します。

あなたの経営状況に最適な資金調達方法が必ず見つかります。

法人向けビジネスローンとは?――基礎知識から選び方まで

ビジネスローンは、法人や個人事業主が事業運営、設備投資、運転資金などの事業資金として利用することを目的とした融資商品です。銀行やノンバンク(消費者金融や信販会社)、ネット銀行など複数の金融機関が提供しており、企業の資金繰り改善に活躍する強力な武器となります。

銀行系・ノンバンク系・ファクタリングの3つのタイプの違い

ビジネスローンは提供元によって大きく3つのタイプに分類されます。それぞれの特性を理解することが、最適なローン選びの出発点になります。

| 種類 | 特徴 | 金利 | 審査スピード | 審査の厳しさ | おすすめ対象 |

|---|---|---|---|---|---|

| 銀行系ローン | 低金利・高信頼性が魅力。決算書や担保が必要な場合あり。 | 約0.9~5.0% | 1~2週間 | 厳しい | 決算内容が良好で長期的な低金利融資を望む企業 |

| ノンバンク系ローン | スピード審査・即日融資が可能。柔軟な審査基準が特徴。 | 約3~15% | 最短2日~1週間 | やや緩い | 急ぎで資金が必要、決算内容に課題がある企業 |

| ファクタリング | 売掛金を売却して現金化。借入扱いにならない。返済義務なし。 | 手数料1.2~20% | 最短即日 | 最も柔軟 | 売掛金がある企業、即日資金化が必要な企業 |

銀行系は金利が低く長期利用に向きますが、審査が厳しく時間もかかります。

一方ノンバンク系はスピードと柔軟性を重視した短期資金調達向け。

ファクタリングは返済義務が発生しないため、赤字・税金滞納企業でも売掛先の信用力があれば利用できる大きなメリットがあり、ビジネスローンでは金額的に不足する場合や調達までの時間が間に合わない場合は、ファクタリングの活用が効果的です。

法人がビジネスローンを選ぶ際の5つの重要ポイント

ビジネスローンを選ぶ際、経営者が判断すべき項目を以下の5つに整理しました。

ポイント1:金利水準

同じ金額を借りても、金利が1~2%異なるだけで総返済額に数十万円の差が生まれます。複数社から仮審査を取り、実現可能な金利を比較することが不可欠です。

ポイント2:融資スピード

月末の給料支払いなど緊急で資金が必要な場合は、融資スピードを優先します。

最短即日融資に対応した商品を選ぶことで、経営危機を回避できます。

ポイント3:借入限度額

企業規模や資金需要に合わせた借入限度額の選択が重要です。小口資金から数億円規模まで、ニーズに応じた商品が存在します。

ポイント4:審査基準の柔軟性

赤字決算や税金滞納がある場合は、審査基準が柔軟なノンバンク系を選ぶことで、審査通過の確率が高まります。

ポイント5:担保・保証人要件

不動産を担保に出したくない企業や保証人を立てられない場合は、「無担保・無保証」を明記した商品を選ぶことが重要です。

法人向けビジネスローン15選ランキング

それでは、金利の低さ、審査通過のしやすさ、融資スピード、利便性など複数の観点から、おすすめのビジネスローン15選を厳選してランキング形式で紹介します。

【金利重視】低金利で借りたい法人向けビジネスローン TOP5

1位:GMOあおぞらネット銀行「あんしんワイド」

- 金利:年0.9~14.0%

- 融資スピード:最短2営業日

- 借入限度額:~1,000万円

GMOあおぞらネット銀行の「あんしんワイド」は、ネット銀行ならではの低金利が最大の魅力です。

実質年率0.9%からの借入が可能で、銀行系ビジネスローンの中でも最も競争力のある金利水準です。

ネット口座開設と同時に申し込みでき、契約期間内は融資枠の範囲で手数料不要・審査不要で何度でも借り入れが可能という優れた柔軟性も備えています。

創業初年度から利用可能で、申込から最短2営業日での融資実行が実現します。

長期的に低金利での借入を重視する企業に最適な選択肢です。

公式サイト:https://gmo-aozora.com/business/financing/anshinwide.html

2位:東京スター銀行「スタービジネスカードローン」

- 金利:年4.50~14.50%

- 融資スピード:約1週間以内

- 借入限度額:50万~1,000万円

東京スター銀行のスタービジネスカードローンは、銀行系ながら比較的短期間での融資が可能で、金利も4.5%~と低めに設定されています。

カードローン型なので、必要に応じて何度でも借り入れできる利便性が特徴です。

事業を営んでいれば個人事業主でも申し込み可能で、幅広い事業者が対象となります。

24時間365日、スマートフォンやパソコンからの借り入れが可能です。

公式サイト:https://www.tokyostarbank.co.jp/hojin/financing/sbcl.html

3位:PayPay銀行「ビジネスローン」

- 金利:年1.80~13.80%

- 融資スピード:約1週間以内

- 借入限度額:~1,000万円

PayPay銀行のビジネスローンは、ネット銀行ながら年1.8%からの低金利を実現しています。

個人事業主から法人まで幅広く対応し、最大1,000万円まで借入可能です。

決算書が必要な場合と不要な場合があり、申込内容によって対応が異なります。

公式サイト:https://www.paypay-bank.co.jp/business/loan/index.html

4位:三菱UFJ銀行「Biz LENDING」

- 金利:年0.80~14.00%

- 融資スピード:最短2営業日

- 借入限度額:~1,000万円

大手メガバンクの三菱UFJ銀行が提供する「Biz LENDING」は、銀行系ながら最短2営業日での融資が可能で、金利も0.8%からと業界最低水準です。

メガバンクの信頼性と低金利を両立させたい企業に最適な選択肢です。ただし審査基準は厳格で、決算内容が良好な企業向けです。

公式サイト:https://lending.corporate.bk.mufg.jp/

5位:横浜銀行「ビジネスフリーローン」

- 金利:年4.80~14.50%

- 融資スピード:最短翌銀行窓口営業日

- 借入限度額:~500万円

横浜銀行のビジネスフリーローンは、金利が3段階(4.8%、9.8%、14.5%)に設定されているシンプルな商品です。

決算内容により金利が決定され、良好な経営状況の企業なら最も低い4.8%で借りられます。

神奈川県内に拠点がある中小企業を対象としており、地域密着型の銀行融資として信頼性が高いです。

公式サイト:https://www.boy.co.jp/hojin/free-loan/index.html

【スピード重視】急ぎで資金が必要な法人向けビジネスローン TOP5

1位:AGビジネスサポート「事業者向けビジネスローン」

- 金利:年3.1~18.0%

- 融資スピード:最短即日

- 借入限度額:50万~1,000万円

AGビジネスサポートは、ノンバンク系ビジネスローンの最大手で、何といっても最短即日融資が可能という点が最大の特徴です。銀行融資では断られた企業でも、独自基準で柔軟に対応してくれます。

来店不要でWeb上で申し込みから融資まで完結でき、建設業、運送業、製造業など様々な業種の企業に利用されています。

使途が自由で、事業資金の範囲内であればあらゆる目的に利用可能です。

手数料も無料で、利便性が極めて高いです。

公式サイト:https://www.aiful-bf.co.jp/

2位:アクト・ウィル「ビジネスローン」

- 金利:年8.00~20.00%

- 融資スピード:最短2日

- 借入限度額:~5,000万円

アクト・ウィルは、審査が最短60分と業界でも最速水準で、スピード融資を最優先に考える法人向けです。最短2日融資に対応し、来店不要で全国の企業が申し込めます。

不動産や有価証券、動産など多彩な担保に対応しており、条件次第では最大1億円までの融資も可能です。

公式サイト:https://actwill.co.jp/

3位:住信SBIネット銀行

- 金利:年10.0~18.0%

- 融資スピード:最短1日

- 借入限度額:30万~500万円

住信SBIネット銀行の「事業性融資dayta」は、法人口座の入出金データに基づき、決算書不要・オンライン完結で最短即日借入ができる融資サービスです。

借入額は最大3,000万円で、担保・保証人も不要です。

公式サイト:https://www.netbk.co.jp/contents/hojin/lending/

4位:三鷹産業

- 金利:年6.00~18.00%

- 融資スピード:最短1日

- 借入限度額:~1億円

三鷹産業は、関西・中日本を拠点に法人や個人事業主を支援するノンバンクです。

ビジネスローンは最大1,000万円まで対応し、即日審査・融資も可能。

売掛債権や不動産担保、手形割引など、多様なプランで資金繰りを柔軟にサポートします。

公式サイト:https://www.mitaka.gr.jp/

5位:オリコ「CREST for Biz」

- 金利:年6.00~18.00%

- 融資スピード:最短即日

- 借入限度額:30万~300万円

オリコの「CREST for Biz」は、個人事業主専用のカードローンです。

総量規制の例外として年収の1/3超の借入も可能で、年会費無料、最大300万円までWeb完結でスピーディに融資が受けられます。

公式サイト:https://www.orico.co.jp/business/loan/crestforbiz/

【審査柔軟性重視】赤字企業も申し込める法人向けビジネスローン TOP5

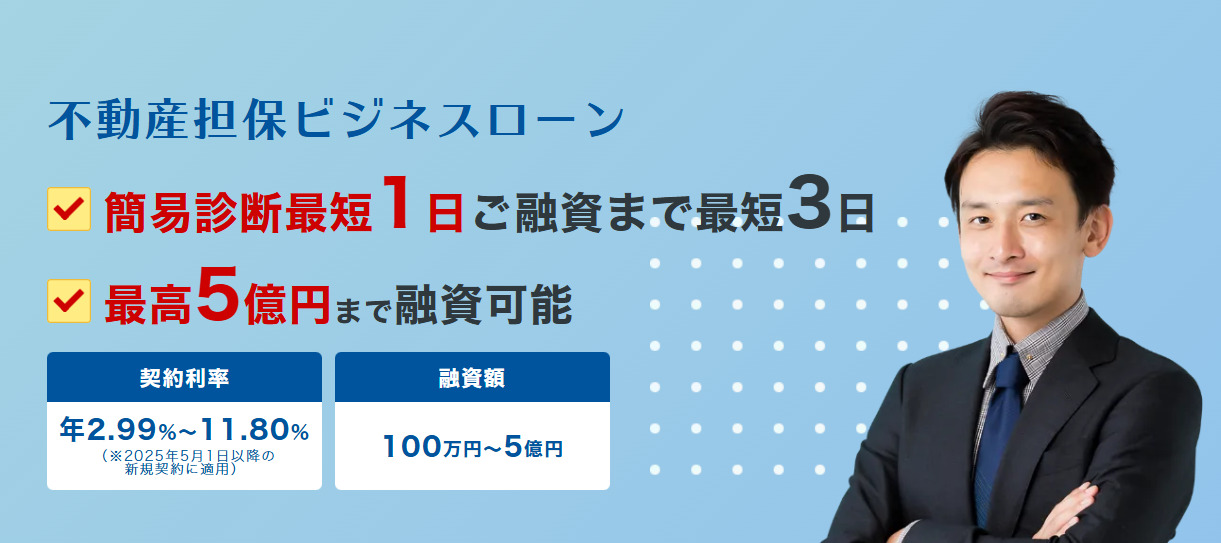

1位:AGビジネスサポート「不動産担保ビジネスローン」

- 金利:年2.99~14.80%(固定)、2.99~11.80%(変動)

- 融資スピード:最短3日

- 借入限度額:100万~5億円

不動産を担保にすることで、赤字企業でも最大5億円までの大型融資が可能です。最短1日で簡易診断が出て、融資実行まで最短3日という迅速性も備えています。

抵当順位に制限がなく、既に他の担保ローンが設定されている不動産でも申し込み可能です。

親族名義の不動産でも相談可能な柔軟性が特徴です。

公式サイト:https://www.aiful-bf.co.jp/products/

2位:セゾンファンデックス「事業者向け不動産担保ローン」

- 金利:年3.15~4.95%(変動)、4.50~9.90%(固定)

- 融資スピード:最短1週間

- 借入限度額:500万~5億円

セゾンファンデックスの不動産担保ローンは、変動金利で年3.15%からという低金利が大きな特徴です。

大型融資に特化しており、事業拡大や設備投資に必要な多額資金を調達できます。

赤字企業でも不動産があれば利用可能で、融資実行まで最短1週間というスピードも備えています。

公式サイト:https://www.fundex.co.jp/business/mortgage/

3位:ドコモ・ファイナンス「BUSINESS LOAN」

- 金利:カード2.80~18.00%、完結型4.80~17.60%

- 融資スピード:約1週間~10日程度

- 借入限度額:1万~3,000万円

ドコモ・ファイナンスは大手ドコモグループ傘下の融資会社で、決算内容に課題がある企業でも柔軟に対応します。カード型と完結型の2種類から選択でき、ニーズに応じた資金調達が可能です。

1万円からの少額融資にも対応しており、幅広い企業規模に対応できます。

公式サイト:https://finance.docomo.ne.jp/loan/business/

4位:アイフル「事業サポートプラン」

- 金利:年3.00~18.00%

- 融資スピード:最短即日

- 借入限度額:1万~500万円

大手消費者金融アイフルの事業向けローンは、赤字企業でも事業の成長性を判断して融資してくれます。最短即日融資に対応し、来店不要でWeb完結が可能です。

1万円からの少額融資に対応しており、とりあえず10万円程度の小口資金が必要という企業にも利用しやすいです。

公式サイト:事業サポートプラン |【消費者金融のアイフル公式】

5位:プロミス「自営者カードローン」

- 金利:年4.50~17.80%

- 融資スピード:最短即日

- 借入限度額:1万~500万円

プロミスの自営者向けカードローンは、事業をしている個人事業主や法人代表者向けの商品です。最短即日融資に対応し、Web完結で来店不要での申し込みが可能です。

赤字企業でも事業の実績と成長性を総合的に判断されるため、利用できる可能性があります。

公式サイト:https://cyber.promise.co.jp/APD03X/APD03X07

ビジネスローンでは間に合わない場合:ファクタリングという強力な代替手段

ビジネスローンを検討しても「金額的に間に合わない」「調達までの時間が間に合わない」といった課題に直面することがあります。

そのような場合は、ファクタリングという代替手段が非常に有効です。

| 項目 | ビジネスローン | ファクタリング |

|---|---|---|

| 資金源 | 金融機関からの借入 | 売掛金の売却 |

| 返済義務 | あり(毎月返済) | なし(売掛金で精算) |

| 信用情報登録 | あり | なし |

| 赤字企業対応 | 厳しい | 可能 |

| 資金化速度 | 最短即日~2営業日 | 最短即日(当日対応可) |

| 審査対象 | 申込企業の信用力 | 売掛先の信用力 |

| 借入額制限 | 企業規模に制限 | 売掛金が上限 |

| 手数料 | 金利3~18% | 手数料1.2~20% |

ファクタリングがおすすめな企業

- 売掛金がある赤字企業

ビジネスローンでは審査に落ちる赤字企業でも、ファクタリングなら売掛先の信用力で資金化が可能です。 - 月末までに急ぎで現金が必要な企業

最短即日での資金化が実現するため、ビジネスローンでは間に合わない緊急時の資金ニーズに対応できます。 - 大口の売掛金がある企業

売掛金額が上限となるため、ビジネスローンの借入限度額では間に合わない大型融資が可能です。 - 融資ではなく現金化を望む企業

ファクタリングは借入ではないため、信用情報に登録されず将来の銀行融資に悪影響を与えません。

中小企業の資金調達ならJTCのファクタリングサービスがおすすめ

売掛金がある企業の場合は、JTCのファクタリングの利用を強くお勧めします。

JTCは10年以上の実績を持つファクタリング専門会社で、以下のメリットがあります:

- 手数料が業界最安水準:1.2~10%

- 最短即日での資金化:申し込み当日に現金が手に入る

- 赤字企業でも利用可能:自社の経営状況に関わらず、売掛先の信用力が審査対象

- 取引先に知られない:2者間取引で秘密厳守

- 負債にならない:売掛金の売却のため、貸借対照表上で負債として計上されない

- 全国対応:名古屋本社、東京・大阪営業所から対応

- 来店不要:オンライン対応、土日祝も対応可能

シーン別ビジネスローン選び方ガイド

企業が直面する資金調達シーンは多種多様です。

以下では、具体的なシーン別に最適なローン選びのコツを解説します。

シーン1:急いで資金が必要な場合(1日~1週間以内)

おすすめ:AGビジネスサポート、ファクタリング

月末の給料支払い、税金納付、予定外の支払いなど、緊急で資金が必要な場合は、融資スピードを最優先に考えます。

ノンバンク系ビジネスローンの中でも「最短即日」を明記している商品を選びます。

売掛金がある場合は、JTCのファクタリングがさらに有力です。

最短即日での資金化が可能で、赤字企業でも利用できます。

シーン2:低金利での借入を重視する場合

おすすめ:GMOあおぞらネット銀行、三菱UFJ銀行、東京スター銀行、横浜銀行

長期的な返済を前提に、金利負担を最小化したい企業の場合は、銀行系ビジネスローンを選ぶべきです。年0.9~5.0%程度の低金利で借入が可能です。

ただし審査期間は1~2週間必要で、決算内容が良好であることが条件になります。

シーン3:赤字経営中の資金調達

おすすめ:JTCファクタリング、ノンバンク系ビジネスローン(アクト・ウィル、ドコモ・ファイナンス)、不動産担保ローン

現在赤字経営にあり、銀行融資では審査に落ちた企業の場合は、審査基準の柔軟性を重視します。

売掛金がある場合は、JTCのファクタリングが最適です。

自社の赤字状況に関わらず、売掛先の信用力が審査対象になるため、確実に資金化できます。

売掛金がない場合は、ノンバンク系ビジネスローンで「決算赤字でも申し込み可能」と明記している商品を選びます。

不動産がある場合は、不動産担保ローンで大型融資が可能です。

シーン4:大口資金が必要な場合(数千万円)

おすすめ:AGビジネスサポート不動産担保ローン、セゾンファンデックス、アクト・MRF

設備投資や事業拡大に伴う大口資金が必要な場合は、借入限度額と金利のバランスを判断します。

決算内容が良好な企業であれば、銀行系ビジネスローンで年0.9~5.0%での借入が実現します。

不動産を担保に出せる場合は、不動産担保ローンで大幅な金利低下が期待できます。

ビジネスローン比較表――一目でわかる主要商品の特徴

以下の比較表は、主要なビジネスローン商品を一目で比較できるよう作成しました。

| 商品名 | 金利 | 融資スピード | 借入限度額 | 審査基準 | 担保 | おすすめ対象 |

|---|---|---|---|---|---|---|

| GMOあおぞらネット銀行「あんしんワイド」 | 0.9~14.0% | 最短2営業日 | ~1,000万 | 厳格 | 無担保 | 低金利重視、長期利用予定 |

| アクト・ウィル「ビジネスローン」 | 10.0~20.0% | 最短即日(審査60分) | ~5,000万 | やや柔軟 | 不要(有担保も可) | 最速の融資が必要 |

| AGビジネスサポート「不動産担保ローン」 | 2.99~14.80% | 最短3日 | 100万~5億 | 柔軟 | 不動産 | 大型融資、赤字企業 |

| セゾンファンデックス「不動産担保ローン」 | 3.15~9.90% | 最短1週間 | 500万~5億 | 柔軟 | 不動産 | 大型融資、低金利重視 |

| ドコモ・ファイナンス「BUSINESS LOAN」 | 2.80~18.0% | 約1週間~10日 | 1万~3,000万 | 柔軟 | カード/完結型 | 赤字企業、小口資金 |

| 三鷹産業「事業者ローン」 | 6.0~18.0% | 最短1日 | ~1億円 | 柔軟 | 無担保・不動産 | 急ぎでの資金 |

| PayPay銀行「ビジネスローン」 | 1.80~13.80% | 約1週間以内 | ~1,000万 | 厳格 | 無担保 | 低金利重視、銀行系希望 |

| 東京スター銀行「スタービジネスカードローン」 | 4.50~14.50% | 約1週間以内 | 50万~1,000万 | 厳格 | 無担保 | 低金利希望 |

| 横浜銀行「ビジネスフリーローン」 | 4.80~14.50% | 最短翌営業日 | ~500万 | 厳格 | 無担保 | 地域企業(関東)、低金利 |

| 三菱UFJ銀行「Biz LENDING」 | 0.80~14.00% | 最短翌営業日 | ~1,000万 | 極厳格 | 無担保 | 優良企業、最低金利重視 |

| オリコ「CREST for Biz」 | 6.0~18.0% | 最短即日 | 30万~300万 | 柔軟 | 無担保 | 個人事業主、急ぎ利用 |

| アイフル「事業サポートプラン」 | 3.0~18.0% | 最短即日 | 1万~500万 | 柔軟 | 無担保 | 赤字企業、少額融資 |

| プロミス「自営者カードローン」 | 4.50~18.00% | 最短即日 | ~500万 | 柔軟 | 無担保 | 個人事業主、赤字企業 |

ビジネスローン申し込み前の重要な準備

ビジネスローンの申し込みを決めたら、以下の準備を整えることで、審査期間の短縮と審査通過率の向上が期待できます。

- 財務書類の準備

- 直近3期分の決算書

- 税務申告書

- 銀行通帳(3~6ヶ月分)

- 代表者確定申告書(個人事業主の場合)

- 企業情報の整理

- 事業概要と業種

- 売上推移(過去3年分)

- 主要取引先(上位5社)

- 資金用途の明確化

- 複数社の仮審査実施

- 最低3社以上の比較検討

- 実現可能な金利と借入額の確認

- 必要書類と審査期間の確認

ビジネスローンと並行検討すべき資金調達方法

ビジネスローン一本に頼るのではなく、複数の資金調達方法を組み合わせることで、総合的な資金調達戦略が完成します。

売掛金がある場合:ファクタリング(JTC)

売掛金がある企業の場合、ファクタリングは借入を増やさない資金調達方法として高く評価されます。

負債として計上されないため、将来的な銀行融資の審査に悪影響を与えません。

JTCのファクタリングなら、手数料1.2~10%で最短即日対応が可能です。

ビジネスローンでは間に合わない緊急時や大口資金が必要な場合に、極めて有効な代替手段となります。

JTC ファクタリング公式サイト

複数手段の組み合わせ戦略

赤字企業の場合は、ビジネスローン単体では審査に落ちる可能性があります。

JTCのファクタリングで売掛金を資金化し、それでも足りない部分を小額ビジネスローンで補う、または不動産担保ローンなど、複数の手段を組み合わせることが効果的です。

補助金・助成金の活用

事業拡大や雇用創出を目的とした補助金・助成金は、返済不要の資金として活用価値があります。

ただし交付までに数ヶ月要するため、緊急の資金ニーズには向きません。

ビジネスローン選びの失敗を避けるための注意点

注意点1:「最短即日」の誤解

「最短即日融資可能」と謳っているローン商品でも、実際には即日融資が実現しない場合があります。

必要書類の完全準備と事前の仮審査が、即日融資実現の鍵です。

注意点2:金利表示の見方

金融機関が「金利3~18%」と表示しても、実際に適用される金利は審査結果に左右されます。

中小企業の場合、上限金利に近い水準が適用される傾向があります。

複数社の仮審査を比較することが重要です。

注意点3:複数社への同時申し込みの危険性

短期間に複数のビジネスローンに申し込むと、信用情報を開示した金融機関から「資金繰りが逼迫している企業」と判断され、審査に落ちる可能性が高まります。

慎重に検討したうえで、絞り込んで申し込むべきです。

注意点4:返済遅延による信用情報悪化

ビジネスローンの返済遅延は、信用情報に悪影響が登録され、将来的な融資審査を困難にします。

無理のない返済計画を立てることが、長期的な資金調達能力を維持する鍵です。

まとめ:法人のビジネスローン選びは戦略的判断が成功の鍵

ビジネスローンは、法人が事業資金を調達する際の有力な選択肢です。

しかし、金融機関によって条件が大きく異なるため、闇雲に申し込んでは失敗することになります。

本ランキング記事で紹介したビジネスローンから、あなたの企業の経営状況と資金調達ニーズに最も適した商品を選ぶことで、スムーズで経営に優しい資金調達が実現します。

急ぎで資金が必要な場合はAGビジネスサポートやJTCファクタリング、低金利で長期借入を希望する場合はGMOあおぞらネット銀行、赤字企業の大型融資が必要な場合は不動産担保ローンなど、シーンに応じた最適な選択が成功への道です。

特に、ビジネスローンでは金額的に間に合わない場合や調達までの時間が間に合わない場合は、JTCのファクタリングを強くお勧めします。

売掛金さえあれば、赤字企業でも最短即日で資金化が可能です。

本記事の5つの選び方ポイント、シーン別ガイド、比較表を参考に、戦略的なビジネスローン選びを実現してください。あなたの企業の成長を支援する最適な資金調達が、必ず見つかります。